好想来背后的“量贩零食第一股”万辰集团,再度加码量贩零食赛道。

8月12日,万辰集团发布公告称拟斥资13.79亿元购买南京万优商业管理有限公司(下称“南京万优”)49%的股权。

8月12日,万辰集团发布公告称拟斥资13.79亿元购买南京万优商业管理有限公司(下称“南京万优”)49%的股权。

对于此次交易,万辰集团表示,交易将进一步优化集团股权结构以及公司治理架构,

拟斥资近14亿元整合“来优品”

公开信息显示,南京万优是万辰集团旗下的量贩零食品牌运营商,主要负责运营“来优品”。其门店主要覆盖安徽、河南、河北和内蒙古等区域。截至今年5月31日,南京万优旗下直营和加盟门店总数已达3212家。

公开信息显示,南京万优是万辰集团旗下的量贩零食品牌运营商,主要负责运营“来优品”。其门店主要覆盖安徽、河南、河北和内蒙古等区域。截至今年5月31日,南京万优旗下直营和加盟门店总数已达3212家。

针对此次整合,万辰集团解释称,此举旨在加强核心团队与公司的利益绑定,提升交易对方履行业绩承诺的担保能力,同时进一步巩固公司控制权。此外,本次交易还整合优质资产,进一步提升上市公司的盈利水平,主营业务得到进一步巩固和加强。

交易前,万辰集团通过控股子公司南京万品商业管理有限公司间接持有南京万优51%股权。经股权穿透后,万辰集团实际持股比例为26.01%。交易完成后,其直接和间接持股比例将大幅提升至75.01%。

根据业绩承诺,南京万优2025-2027年需分别实现净利润3.2亿元、3.3亿元和3.5亿元。然而,其过往业绩与承诺目标仍存在差距。2023年营收31.19亿元,净亏损0.41亿元;2024年营收增长至77.12亿元,净利润扭亏为盈达2.46亿元;2025年前5个月虽实现营收41亿元,净利润1.42亿元,距离承诺目标存在较大距离。

盘古智库高级研究员江瀚认为,万辰集团此次交易是为了在激烈的市场竞争中寻求更为稳定的资源支持和发展环境。这不仅是一次资本运作,更是为了增强公司的市场竞争力和资源整合能力,特别是在量贩零食这个细分赛道上巩固其领导地位。

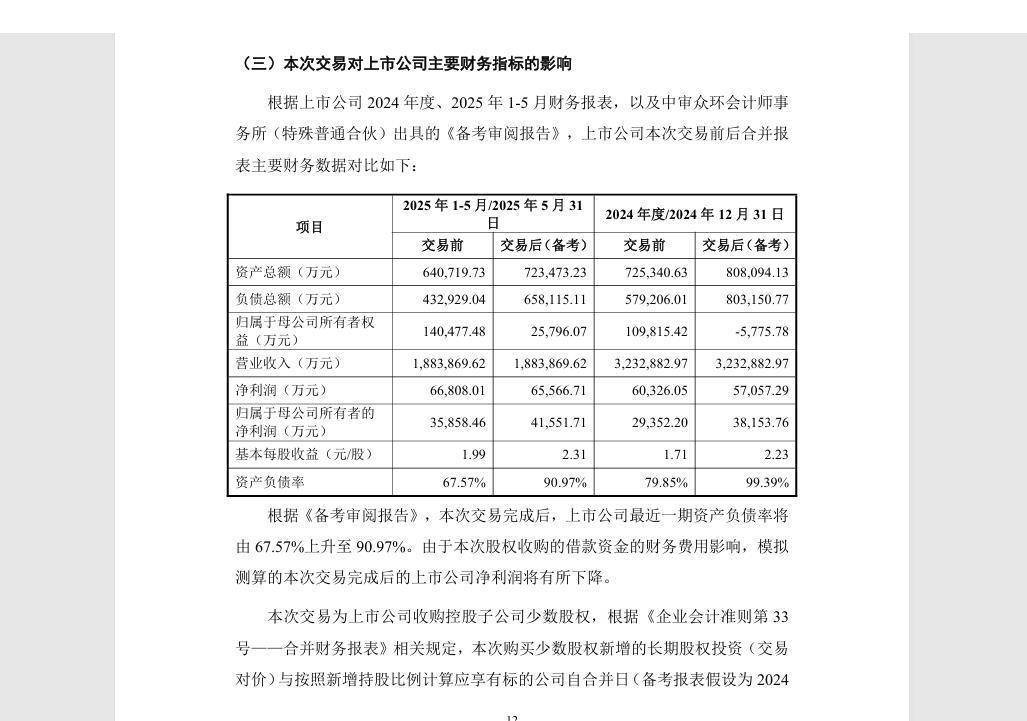

值得注意的是,此次交易也可能给万辰集团带来显著的资金压力。公告指出,根据《备考审阅报告》,本次交易完成后,万辰集团最近一期资产负债率将由67.57%上升至90.97%。

8月13日,记者就未来是否会继续通过并购扩张加码量贩零食赛道,以及此次交易可能带来“资金效率挑战”等挑战向万辰集团发送采访请求,但截至发稿未获回复。

万辰集团不断并购扩张背后,行业已近半饱和

并购与扩张一向是万辰集团发展的重要战略。这家以食用菌起家的企业,在2022年切入量贩零食赛道后,通过对好想来等五大量贩零食品牌整合、成为“量贩零食第一股”,业绩也实现暴涨。

2024年财报显示,公司营收达323.29亿元,其中零食业务占比高达98.33%,而曾经的食用菌主业仅剩1.67%。截至今年一季度,公司旗下零食门店已突破1.5万家,成为行业仅有的两家“万店俱乐部”成员之一。

值得一提的是,此次整合正值万辰集团经历高层变动与减持风波后,这也是90后接班人王泽宁上任后的一大动作。

7 月 25 日,万辰集团公告,因个人精力分配原因,创始人王健坤申请辞去公司第四届董事会董事、董事长等全部职务。董事会选举王丽卿为新任董事长,并接任公司法定代表人,同时卸任其总经理职务,由王泽宁接任总经理。

根据公告,王丽卿与王健坤是姐弟关系,而王泽宁是王健坤之子。而王泽宁的加入,被外界视为万辰集团年轻化战略的重要一步。

有业内人士指出,若此番南京万优整合不及预期,可能引发万辰集团估值的二次探底。

这一担忧不无道理,当前量贩零食行业已进入白热化竞争阶段。据观研天下数据,截至2025年5月,中国零食量贩门店已突破4万家,保持较快的增速,根据测算,中国零食量贩行业饱和门店数可达8.75万家,如今已接近半数。

面对激烈竞争,量贩行业玩家纷纷寻求转型。除万辰集团外,鸣鸣很忙、爱零食、零食有鸣均已布局折扣超市业态,阿里、京东、美团等互联网巨头也相继入局硬折扣超市。

在行业洗牌加速、巨头纷纷入局的当下,这场涉及近14亿元的整合能否成为万辰集团突围的转折点,仍有待观察。但可以确定的是,在零食量贩这个接近半饱和状态的赛道上,留给万辰集团试错的空间已然不多。

潇湘晨报辣椒财经记者李轩子

举报/反馈

举报/反馈

联华证券-国内股票配资入门-炒股配资入门知识网-专业股票配资资讯网提示:文章来自网络,不代表本站观点。